Rigtig mange investorer er bekymrede. Krigen i Ukraine har understreget, at geopolitik betyder noget, og at alvorlige globale kriser kan opstå hurtigt og få voldsomme økonomiske konsekvenser. Men det, som amerikanske investorer frygter mest lige nu, er inflationen, en yderligere rentestigning og en økonomisk recession. Lad os derfor se, hvad de økonomiske fakta lige nu kan fortælle os om disse risici.

Hvis vi starter med recessionsfrygten, er det værd at bemærke, at globale økonomiske recessioner er sjældne. Vi havde en recession under finanskrisen (halvandet år) og en endnu kortere under covid (to kvartaler). Den historiske sandsynlighed for globale recessioner er under 10 pct. USA og EU er verdens to største økonomiske kraftcentre. Mere end 65 pct. af al efterspørgsel kommer fra privatforbruget, og derfor er væksten i denne komponent helt afgørende for BNP-væksten.

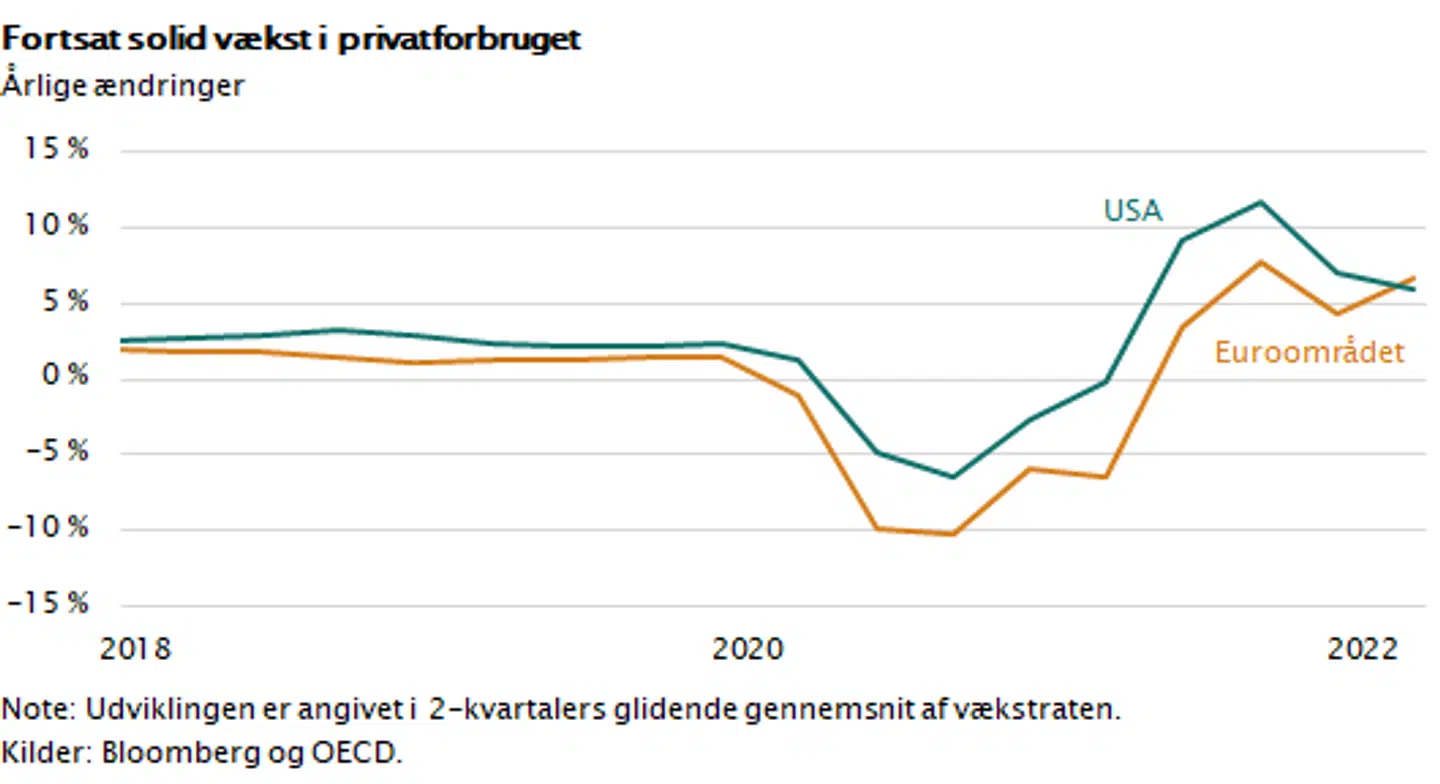

I figuren er vist udviklingen i privatforbrugets vækst i EU og USA. Der er fortsat solid vækst. Selvfølgelig er de disponible indkomster presset af stigende inflation, men lønstigninger kompenserer for dette. Den disponible opsparing er fortsat enorm pga. de store kontante covid-pakker. De private borgere har større formuer end nogensinde, og bankerne er villige og har kapital til nye udlån. Alt i alt gunstige ydre betingelser for en fortsat fremgang i privatforbruget. Derfor er sandsynligheden for en økonomisk recession meget beskeden.

Vi risikerer i EU at blive ramt af virksomhedslukninger pga. gasmangel, hvis Rusland lukker for naturgaseksporten, men det vil ikke ramme USA og heller ikke ramme UK, Frankrig og Spanien. Tyskland bliver hårdest ramt, men andre europæiske lande kan blive ramt via forskellige sharing-arrangementer. Derfor er en global recession ikke et sandsynligt scenarie, men derimod udtryk for worst case tankegang.

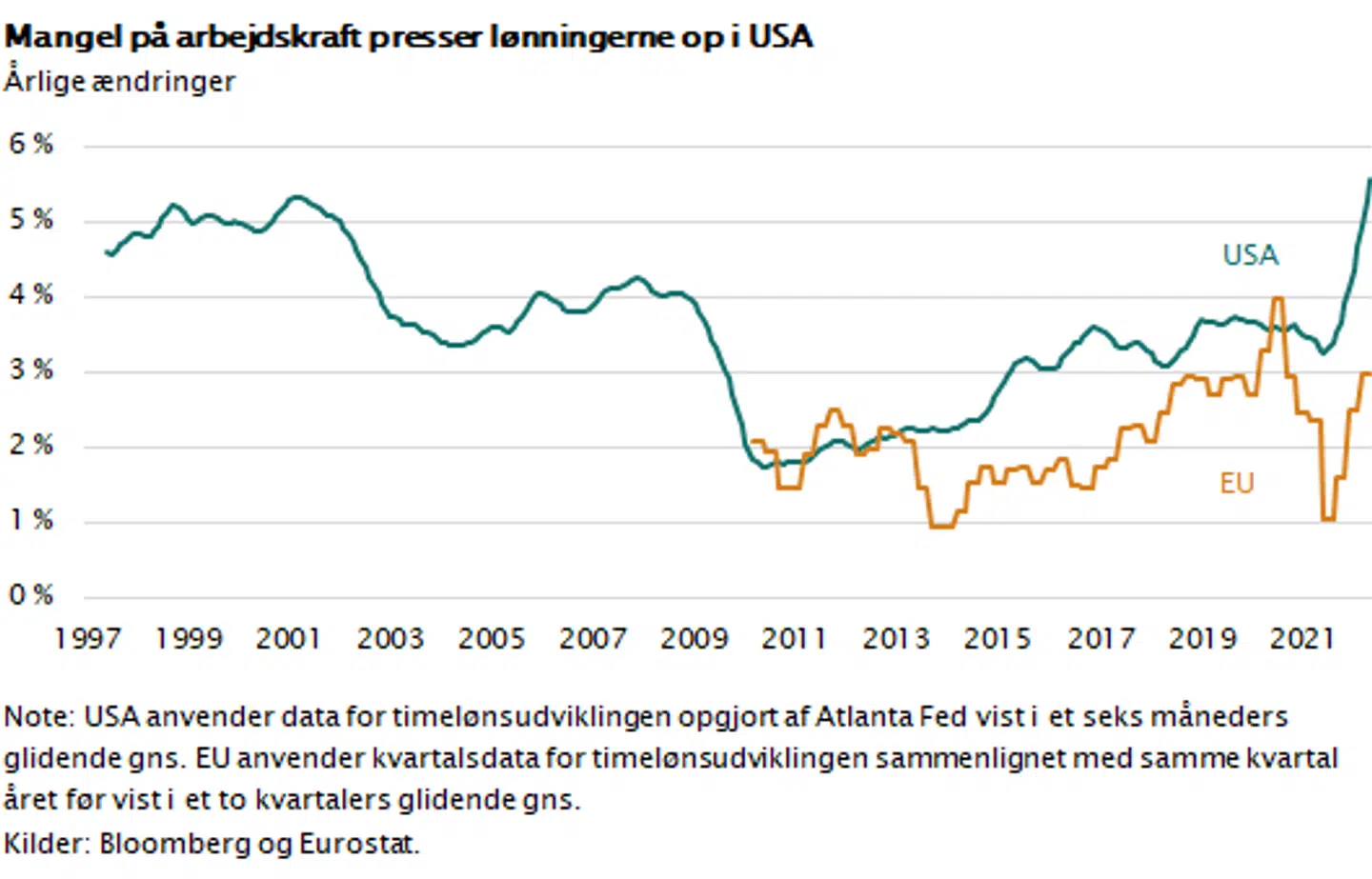

Hvad man derimod kan frygte er, at inflationen særligt i USA bliver svær at bekæmpe de næste par år. Der mangler så meget arbejdskraft, at det presser lønstigningerne op over 6 pct. årligt og dermed bidrager til at forlænge inflationsperioden ind i 2023. I EU er lønpresset mindre og formentlig det halve af USAs.

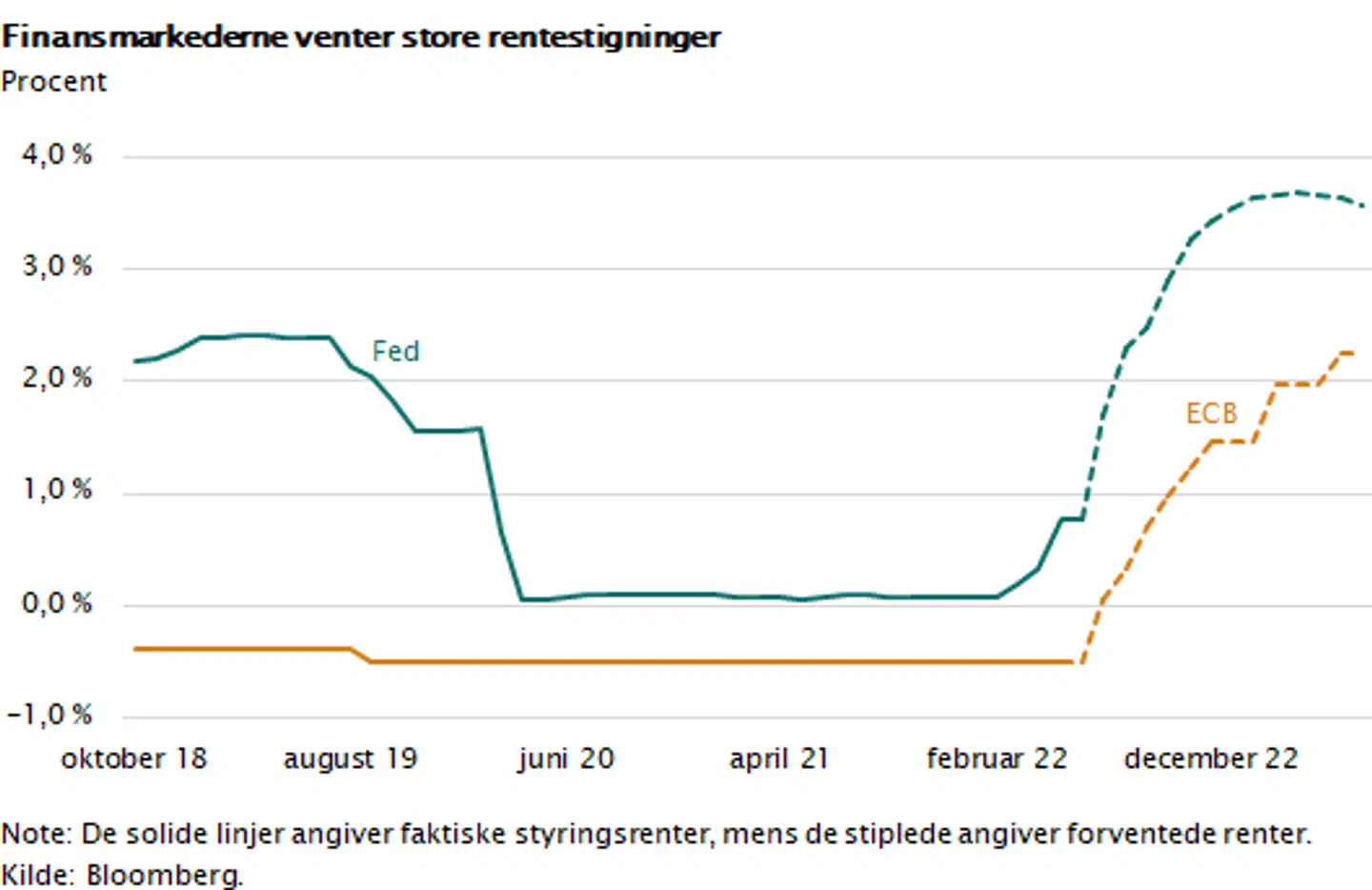

Det er årsagen til, at vi i Maj Invest forventer styringsrenter i USA på 4 pct. eller 5 pct. og i eurozonen på mindst 1 pct. – måske endda op til 3 pct., før det vender.

Forvent først, at »aktiekrisen« stopper, når man kan »se toppen« på renteudviklingen i denne omgang. Det sker formentlig om 3-6 måneder, hvor vi også kan få vished om reduktionen i russisk gaseksport og slutningen på den kinesiske lockdown. Hvis det falder positivt ud, vil der komme en betydelig aktiereaktion i positiv retning.

Den bedste vurdering af, hvordan renten i USA vil udvikle sig, får man ved at se på handlen med såkaldte Fed-futures – se figuren. Disse kontrakter handler med en rente på 3,5 pct. ved starten af 2023. Det er, hvad finansmarkederne lige nu mener om situationen, og det er 2 procentpoint højere end den nuværende styringsrente i USA. Den blev hævet med 0,75 procentpoint i sidste uge, hvilket var årsagen til den megen aktieuro både før og efter.

Vil dette få varige konsekvenser for finansmarkederne, eller går det hele væk igen, ligesom det skete under covid-krisen?

Nej, det går ikke væk, og ja, det får konsekvenser. Vi har bestemt set »overreaktioner« i dele af aktiemarkedet, men vi har på flere områder – herunder boligmarkedet – betydelige tilpasninger til gode.

Den danske realkreditrente er steget med mere end 3 procentpoint. Når man tager i betragtning, at de fleste europæiske renter kun er steget med 2 procentpoint, må det betegnes som en overreaktion.

Det kan godt være, at de globale renter stiger yderligere 1 procentpoint i det kommende år, men eftersom realkreditrenterne er steget med 1 procentpoint »for meget«, vil der også være plads til negative overraskelser. Men i takt med at den russiske gassituation dæmper væksten i EU, vil inflationspresset aftage og rentepresset forsvinde.

Derfor bliver konklusionen, at realkreditrenterne sandsynligvis har toppet. Men vi kommer ikke tilbage til negative fleksrenter foreløbig. Vi skal vænne os til renter på mindst 2-3 pct. i de kommende år. Det vil ramme boligpriserne med fald på 20 pct. eller mere i handelsværdi.

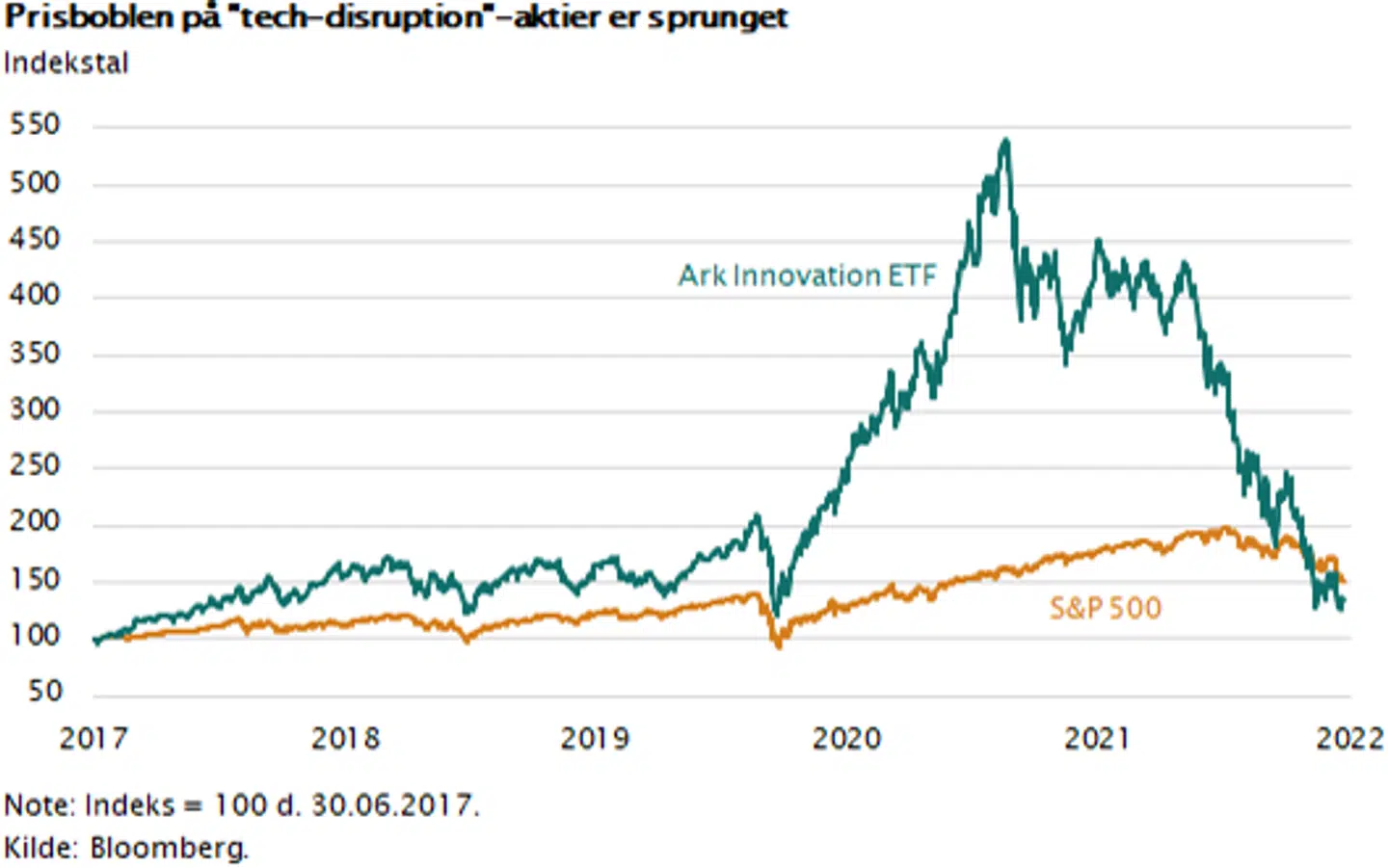

På aktiemarkedet vil ovenstående blive set som en lettelse. De store amerikanske aktieindeks er faldet med 20 pct. eller mere. De europæiske aktier er faldet med lidt mindre, mens de såkaldte »tech-disruption«-aktier er faldet med 50 pct. eller mere.

Eftersom en rentestigning på 1 procentpoint i et normalt forløb skal koste skønsmæssigt 5-10 pct. på aktiekursen, må man sige, at aktiemarkederne har foruddiskonteret rentestigningen fuldt ud. Det mest sandsynlige er derfor, at aktierne vender tilbage til den gamle langsigtede trend med årlige stigninger på omkring 7 pct., som svarer til den 200-årige historiske trend.

Den del af aktiemarkedet, der kaldes »tech-disruption«, kan blive yderligere ramt. Den geopolitiske krise har afsløret, at verden ikke er »enig«. Der er udsigt til fortsat regionalisering, handelskonflikter, importforbud, sanktioner og ustabile rammer for erhvervslivet. Det vil give højere risikopræmier og lavere aktiekurser på de virksomheder, der satser på globale digitale grænseoverskridende forretningsmodeller. De mere traditionelle virksomheder, som retter sig mod USA og EU, vil ikke blive ramt på samme måde.

De »almindelige« globale aktier er blevet billige og handles til 17 gange indtjeningen, hvilket svarer til et historisk gennemsnit. De dyre tech-aktier og særligt de nævnte disruption-aktier er fortsat for dyre, selvom de er faldet meget. De var i en prisboble, der baserede sig på global højvækst, nulrenter og evig vækst i globalt forretningssamkvem. Denne tese holdt ikke, og derfor er hele denne del af aktiemarkedet i gang med en såkaldt reprisning.

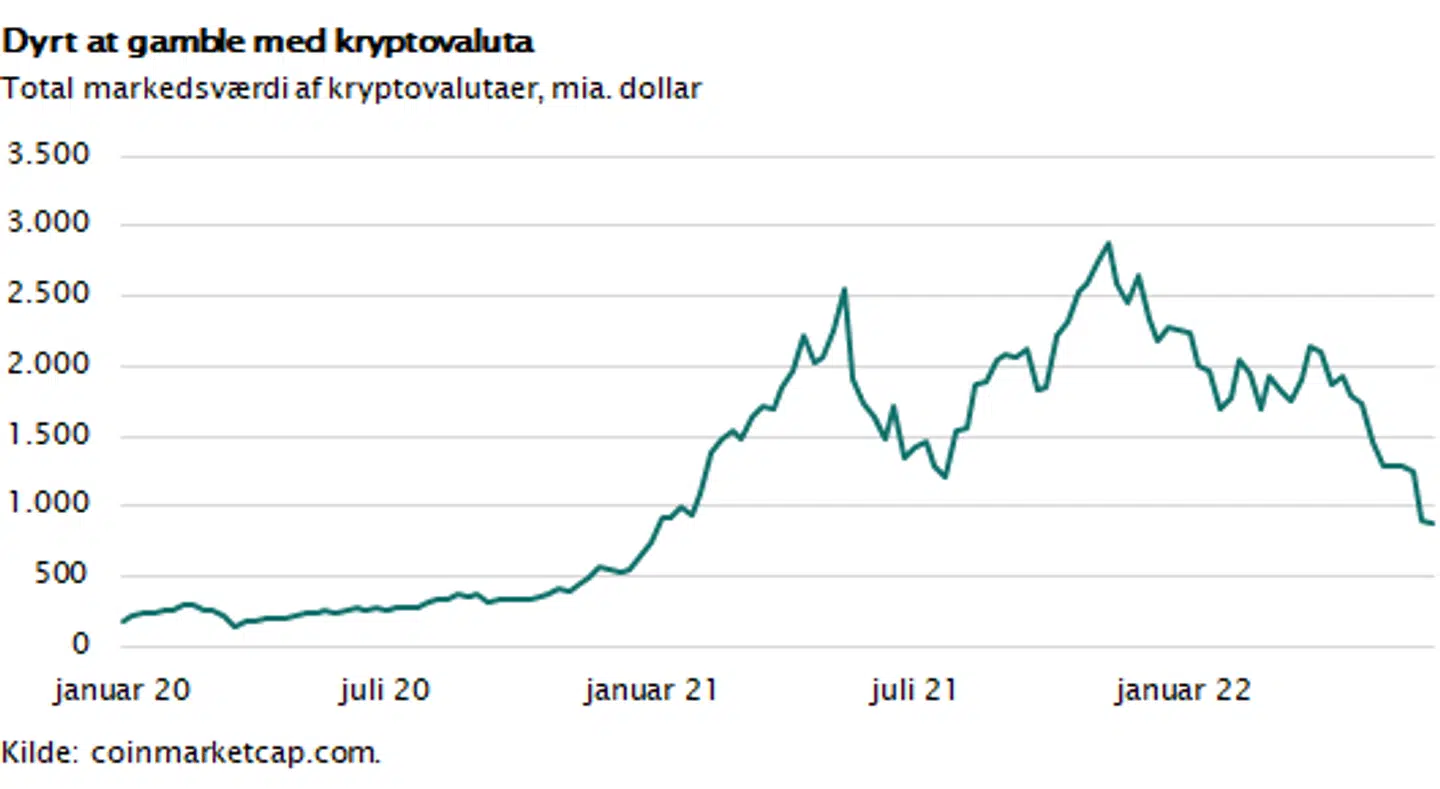

Kryptoer er faldet markant i værdi

Det samme gælder kryptomarkedet. Krypto er ikke en valuta, det er ikke et betalingsmiddel, og det er ikke penge eller formue. Blockchain er fascinerende teknologi, og det har kun værdi, hvis teknologien skaber omkostningsreduktioner eller forbedrede forbrugeroplevelser. Så simpelt er det.

Bitcoin er tydeligvis velegnet til grænseoverskridende gambling, og her finder det stor anvendelse. Men næppe til de astronomiske værdier, som de har været handlet til. Og den største krypto (bitcoin) har det store problem, at produktionsomkostningerne i form af »mining« snart overstiger bitcoins værdi. Stort set alle kryptoer er faldet markant i værdi.

I figuren er vist den samlede værdi af al krypto, som handles globalt. Bemærk, at værditabet de seneste 6 måneder er på mere end 65 pct. Nogle hævder, at det blot er en kortvarig krise, og at markedet snart stabiliseres og stiger igen. Påstanden er, at blockchain er en værdifuld teknologi, men det er alene en IT-kode, som ikke kan købes. Hvis en virksomhed bruger blockchain til at skabe forretning, bliver den pågældende virksomhed måske værdifuld, men blockchain har det ligesom alfabetet – man kan ikke købe det.

En del aktier er knyttet til kryptomarkedet. De har helt urealistiske dotcom-priser og er derfor faldet dramatisk i kurs. Markedet er spekulativt og ureguleret, så det egner sig ikke til investering, men alene til de gamblinginteresserede. Heldigvis udgør det en lille del af finansmarkederne, der hovedsageligt består af børsnoterede aktier og obligationer.

Aktiemarkedet og obligationsmarkedet er krumtappen i hele verdens finansielle system. De er stabile, og de repræsenterer stor fremtidig værdi. Når man som investor køber aktier og obligationer, får man jo andel i henholdsvis overskud og rentebetaling. Begge dele er stabile og gennemtestede.

Erhvervslivet finansierer velfærden

Politikere i det meste af verden ved, at det private erhvervsliv skaber den indtægt, som finansierer velfærden. Derfor ser vi, at politikere fra både højre og venstre i hele verden gør, hvad de kan for at føre en erhvervsvenlig politik. Det vil fortsætte, og det sikrer fremdriften i aktiemarkedet, ligesom det er sket i mere end 200 år. Det eneste, som kan tage konkurrencen op med disse markeder, er ejendomsinvesteringer og infrastrukturinvesteringer eller venture. Det sidste er i øvrigt også en del af aktiemarkedet.

Med udsigt til positive renter bliver obligationsmarkedet endelig normaliseret og giver igen både værdisikkerhed og afkast. Rentestigningen og den finansielle uro de seneste måneder er en nødvendig korrektion af forhold, som ikke var økonomisk holdbare.

Finansiel uro skyldes korrektioner af forhold, som ikke understøttes af fundamentale økonomiske sammenhænge, og det understreger, hvor vigtig den frie prisdannelse er. Der er en årsag til, at aktie- og obligationsmarkederne har overlevet alle kriser i flere hundrede år. De er tilpasningsdygtige og langtidsholdbare. Investering i aktier og obligationer er derfor fortsat det mest sikre for den langsigtede investor.