Aktiemarkederne tog en vild tur ned i sidste uge. Udsvingene i sig selv synes ikke at være noget særligt, da vi i løbet af de seneste måneder har vænnet os til markante aktiekursudsving. Med flere lidt anstrengte tekniske indikatorer synes aktiemarkederne udsat på kort sigt.

Efter de seneste måneders/ugers massive stigninger ville man normalt forvente begejstring og optimisme blandt investorerne. Men det synes ikke at være tilfældet. Der hersker fortsat megen pessimisme og skepsis blandt investorerne med forsigtig positionering til følge. Optimismen synes dog at være for opadgående.

Investorerne er delt i to lejre

Inden jeg kommer til vores syn på den aktuelle situation, så synes der at være to overordnede forklaringer på de seneste måneders aktiekursstigninger, som investorerne tillægger forskellig værdi:

Stigningen er primært drevet af likviditet og regeringers penge- og finanspolitiske stimulustiltag og har ikke bund i fundamentale forhold.

Stigningen tager udgangspunkt i fundamentale forhold: Regeringstiltag og smittespredning, der er mindre end frygtet, vil føre til et stærkere opsving uden væsentlige langsigtede negative konsekvenser for den økonomiske vækst og indtjeningen. Og med obligationsrenter tæt på nul på de fleste udviklede markeder har investorerne heller ikke andre muligheder end at investere i mere risikofyldte alternativer.

Som udgangspunkt har jeg forståelse for begge synspunkter.

Pessimisterne vil formentlig påpege, at der fortsat er stor usikkerhed om dybden, varigheden og de langsigtede effekter af det økonomiske tilbageslag som følge af coronakrisen. Ledigheden kan holde sig på et højt niveau i længere tid, mange virksomheder kan gå konkurs, og privatforbruget og investeringerne vil falde. Langsigtede effekter som øgede gældsniveauer, deglobalisering og en stigning i antallet af zombievirksomheder er også forhold, der er med til at påvirke vækstudsigterne negativt på længere sigt. Men ikke desto mindre synes markedet indtil videre at tage den risiko med ophøjet ro, da der er rigelig likviditet fra centralbanker og hjælpepakker fra regeringer.

Indtil videre har opsvingets styrke overrasket migAndreas Østerheden, chefstrateg, Nordea Asset & Wealth Management

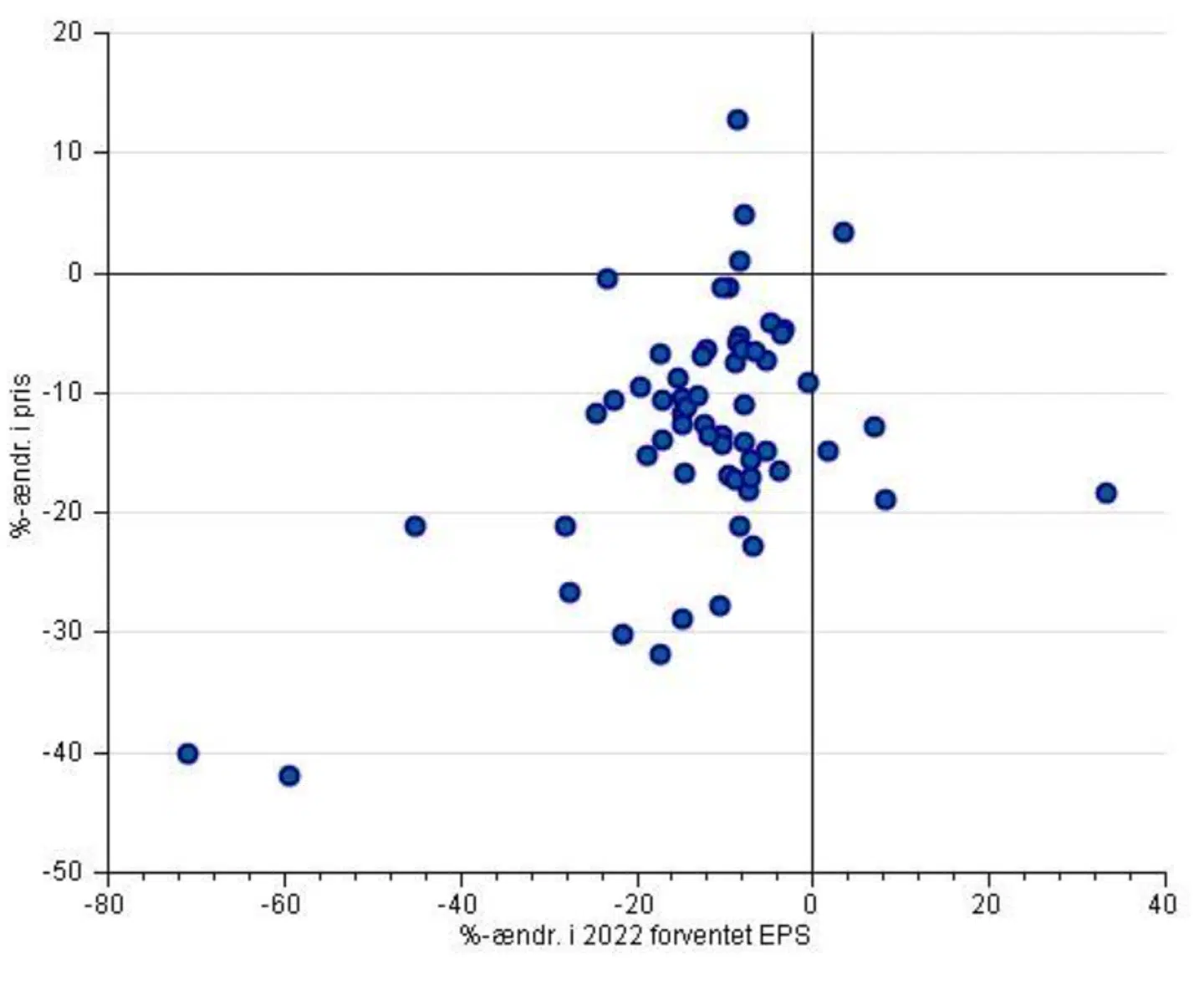

Optimisterne vil hævde, at tiltag fra regeringer og centralbanker vil holde hånden under økonomien. Derudover at virussen formentlig kan inddæmmes ved ikke alt for omkostningskrævende foranstaltninger som for eksempel hygiejne og selvisolering i tilfælde af virussymptomer. De vil påpege, at markederne fra et bottom up-perspektiv generelt set og helt rationelt synes at indregne, hvordan sektorerne indtjeningsmæssigt er påvirket af virussen, se figuren nedenfor. De vil måske hævde, at teknologien kan opveje nogle af de mere negative langsigtede effekter: Virksomheder tilskyndes til at investere i eksempelvis robotter og kunstig intelligens, da de står overfor øgede lønomkostninger, når de flytter produktionen hjem. Endelig og allervigtigst så tvinger manglen på lønsomme, risikofri alternativer investorerne ind i aktier og andre mere risikofyldte aktiver.

Grafen ovenfor viser ændringen i analytikernes forventede indtjeningsvækst i 2022 og den tilhørende ændring i aktiekurserne, siden coronakrisen begyndte. De blå prikker beskriver de respektive industrier indenfor MSCI’s klassificering. Der ser ud til at være en vis sammenhæng mellem udviklingen i aktiekurserne og den fremadrettede forventede indtjening i selskaberne.

Pas på med ikke at blive for negativ

Der er sjældent én enkelt sandhed her i verden. Og du efterlyser måske efterhånden mit standpunkt i denne sag.

Indtil videre har opsvingets styrke overrasket mig, og rent teknisk skulle markederne have oplevet en pause/korrektion for længe siden. Omvendt er den nuværende økonomiske og politiske usikkerhed enorm både på kort og længere sigt, og det peger i retning af lavere (indtjenings)vækst fremover og højere risikopræmier. Men på trods af stor økonomisk usikkerhed for tiden er tilskyndelsen til at investere i risikofyldte aktiver større end nogensinde før, da de risikofri alternativer giver afkast tæt på nul og måske snarere negative realafkast (også det, man kan kalde TINA – There Is No Alternative). Afkast fremover bliver ikke gratis – det er der ikke noget, der er på finansmarkederne.

Det kommende år bliver først og fremmest et år med øget volatilitet – det gælder både økonomisk, politisk og på de finansielle markeder. Vi forventer ikke en gentagelse af den mest volatile periode i et århundrede tilbage i marts, men vi vurderer, at de seneste to år kan give et fingerpeg om, hvad vi kan forvente fremover. Men på trods af usikkerheden har vi risiko i porteføljerne i form af kreditobligationer og et cyklisk tilt i vores allokering indenfor aktier.

I et marked hvor politikere er fast besluttet på at løfte økonomien, er det et miljø, hvor man skal passe på med at blive for negativ.

Læs også: Kvantstrateg: Her er 3 attraktive og billige aktier

Læs også: Lars Tvede: Det tror jeg, der kommer til at ske nu

Læs også: Derfor kan vi opleve store stigninger og fald de næste måneder

Læs også: André Thormann: Det er svært at spå - også for aktieanalytikere